Responsabilidad y prueba

Estos días se viene hablando de si el Tribunal Supremo ha declarado imprescriptible el derecho de comprobación e investigación de la Administración tributaria.

En este post recogemos el guante y para ello, analizaremos la sentencia de nuestro Alto Tribunal relativa al recurso de casación número 8998/2022 de 2 de abril de 2025, que realiza una interpretación literal o gramatical del actual artículo 115 LGT, permitiendo, sin límites, comprobar a la Administración ejercicios prescritos cuando estos surtan efectos en ejercicios que no lo están.

Plan “descontrol” tributario y aduanero 2025

No quería hacer un post científico y creo que lo he conseguido. Así acababa este comentario, pero al final lo he puesto al inicio por si alguien no lo leía entero. Al final sí. Feliz año 2025.

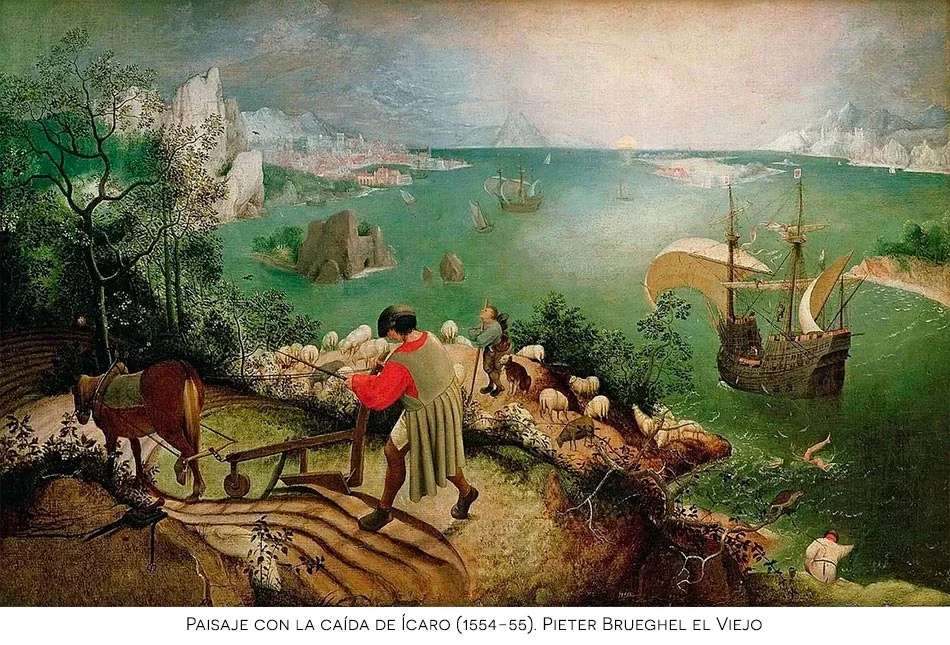

En estos días, resulta difícil no hacer un stropp (no un stop) a las 9,34 h y ver a vista de pájaro estos 365 días más uno.

En el plano humano, ya sabemos que ha sido un desastre absoluto. España se ha visto afectada por una de las peores catástrofes naturales que se recuerdan. Mi tierra ha quedado arrasada -en parte- por el agua y el barro. Nuestro corazón también. A día de hoy, nos recuperamos, poco a poco. Saldremos, pero a un coste muy elevado, humanamente sobre todo.

Algunos pensamientos de final de año

No quería hacer un post científico y creo que lo he conseguido. Así acababa este comentario, pero al final lo he puesto al inicio por si alguien no lo leía entero. Al final sí. Feliz año 2025.

En estos días, resulta difícil no hacer un stropp (no un stop) a las 9,34 h y ver a vista de pájaro estos 365 días más uno.

En el plano humano, ya sabemos que ha sido un desastre absoluto. España se ha visto afectada por una de las peores catástrofes naturales que se recuerdan. Mi tierra ha quedado arrasada -en parte- por el agua y el barro. Nuestro corazón también. A día de hoy, nos recuperamos, poco a poco. Saldremos, pero a un coste muy elevado, humanamente sobre todo.

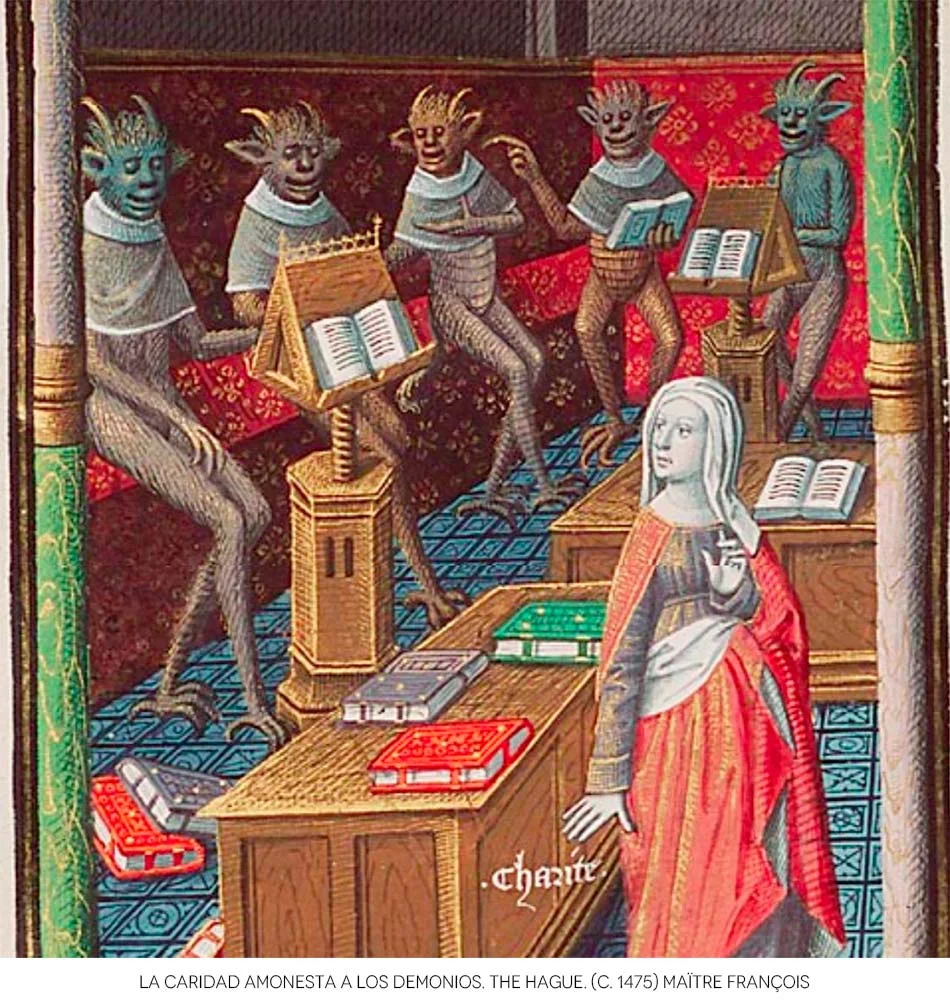

Comentarios críticos a las propuestas de reforma en materia de responsabilidad tributaria. Así no.

En estos días veraniegos tenemos las playas españolas repletas de turistas. Con el auge del teletrabajo tras la pandemia, más de uno se sentirá atraído por alargar su periodo estival y plantearse largas estancias en nuestro país, compatibilizando ocio y trabajo.

Para fomentar el traslado de la residencia fiscal a no residentes, se modificó con efectos desde el 1 de enero de 2023 la que conocemos como Ley Beckham. Así, se introdujeron importantes novedades en el artículo 93 “Régimen fiscal especial aplicable a los trabajadores, profesionales, emprendedores e inversores desplazados a territorio español” de la Ley de IRPF. Recordemos que este régimen, a grosso modo, permite a aquellas personas que adquieren su residencia fiscal en España, mantener su condición de No Residentes, tributando únicamente en España por sus rendimientos del trabajo – aplicando los tipos fijos del 24% o 47%-[1] y por las demás rentas de fuente española.

Los gastos siempre en la cabeza

En estos días veraniegos tenemos las playas españolas repletas de turistas. Con el auge del teletrabajo tras la pandemia, más de uno se sentirá atraído por alargar su periodo estival y plantearse largas estancias en nuestro país, compatibilizando ocio y trabajo.

Para fomentar el traslado de la residencia fiscal a no residentes, se modificó con efectos desde el 1 de enero de 2023 la que conocemos como Ley Beckham. Así, se introdujeron importantes novedades en el artículo 93 “Régimen fiscal especial aplicable a los trabajadores, profesionales, emprendedores e inversores desplazados a territorio español” de la Ley de IRPF. Recordemos que este régimen, a grosso modo, permite a aquellas personas que adquieren su residencia fiscal en España, mantener su condición de No Residentes, tributando únicamente en España por sus rendimientos del trabajo – aplicando los tipos fijos del 24% o 47%-[1] y por las demás rentas de fuente española.

Seguimos hablando de responsabilidad tributaria